【悲報】以前おすすめしていたマリオットボンヴォイアメックスが 庶民には手が届かないカードになってしまいましたので。。。最新版にアップデートしました。

こんにちは、元CAのSatomiです。

今日は女性一人旅の海外旅行で一番お得なクレジットカードの紹介をしたいと思います。

旅行に適したクレジットカードを1枚持っているだけでも、ちょっとワンランクアップしたラグジュアリーな旅行を体験できたり、予算的に旅行に行くハードルが下がるかもしれません。元CAの経験をもとに、皆様の旅行のお供にぴったりのクレジットカードのピックアップや、私が個人的に選ぶベストなクレジットカードを紹介したいと思います。

【女子一人旅】適切なクレジットカードは持たないともったいない!

クレジットカードってそんなにお得なの?

マイルやポイントの魅力はなんとなくわかるけど、新しいカードを作るのは中々一歩が踏み出せないな…と思っていませんか。理由としては、クレジットカードってたくさんあるから迷うし、特典とかよくわからない・結局調べるのも新しく契約するのも面倒で同じカードを何年も使っている・年会費がかかる・普段は電子マネーや現金とも併用しているからそこまでこだわりがない、と思いためらう方も多いと思います。

しかし何も年会費の問題だけではありません。

クレジットカードを利用することでマイルやポイントを貯められる他、持っているだけで空港ラウンジが無料で利用できたり、旅先で見舞われた際の「保険」が付帯しているなどの数々のメリットがあります。

これらの特典は、もちろんカードのランクや年会費に応じて手厚さやサービスが違います。

年会費を払ってもあなたにとっての正しいカード選びをすればそれ相応かそれ以上のリターンを得られる場合が多いです。

旅好きにとってクレジットカードを持たないのは損でしかないのです!

クレジットカードを使わないデメリット

付帯サービスの恩恵を受けられない

- マイルやポイントの特典が受けられない

自分の予算内だとどうしても節約重視になってしまったりで、中々自分の想定内の枠から出ることが難しくなります。しかしマイルやポイントなら出費を抑えてフライトの席のアップグレードや豪華ホテル宿泊など、非日常の体験をすることも可能です。旅行に行くのは、日常から離れて癒されたり、感動したり、素敵な体験をするためですよね。そのようなちょっとした体験から新しいアイディアやライフスタイルの変化に繋がったりということも起こるかもしれません。 - ラウンジの利用や免税店・現地加盟店で割引などの優待が受けられない

クレジットカードによってはラウンジを利用できるものもあります。ラウンジでは軽食、Wi-Fi、コンセント等も使用できます。ラウンジが使えないと食事は購入しなければいけませんし、空港のベンチで待つのは疲れるでしょう。国際線では対象のお店の免税品から更に割引で購入できる場合もあり、これも国際線に搭乗する醍醐味なのでこれらの優待を逃すのは非常にもったいないです。 - 海外旅行付帯保険が使えない

女性一人旅のデメリットは、やはり防犯面です。トラブルにも自己責任で対応しなければいけません。何かあった時のために別途旅行中の海外旅行保険に加入する必要があるでしょう。しかし、クレジットカードもそれなりにステータス性が高いものであれば、充実した海外旅行付帯保険が付いてくるので海外旅行先でケガや病気をした際の治療費、盗難被害に遭ったときの損害補償、搭乗予定の航空機が遅延したことで発生する損害の補償など、予期せぬトラブルからもあなたを守ってくれます。

現金との比較

- 現金を多く持ち歩く危険性:海外旅行で日本人の海外でのスリ・置き引きなどの窃盗の被害はとても多いです。現金は紛失・盗難に合うと手元に返ってくる可能性はほぼないでしょう。高額の現金を持っているのは非常に危険と言えます。クレジットカードなら紛失・盗難トラブルがあっても補償を受けられる場合がります。ATMのキャッシングでもお金を下ろせるので、現地に行ってから必要な分だけ現金を手にすることも可能です。

- 現金は両替の手数料が高い:日本の空港などで外貨に両替して旅行に行く人も多いと思います。例えば米ドルだと空港の両替専門店では1ドルあたり約2.5円、大手銀行では約3円の手数料がかかることが一般的です。1000ドルなら手数料は2500円〜3000円になります。 ユーロの場合、手数料は約4円、ポンドは約10円とより高くなります。ドル、ユーロ、ポンド以外のマイナー通貨だと手数料が10%超かかる場合もあります。また帰国して日本円に戻すときにまた再度手数料がかかってしまいます。クレジットカードもプラスで手数料がかかりますが、一般的にクレジットカードのほうが現金での両替よりも換算レートが良いです。海外でのクレジットカード利用にかかる手数料は、主に次の2種類です。

1.国際ブランドが定める為替レートに含まれる「為替手数料」

2.カード発行会社が設定した「海外事務手数料」

つまり、手数料 = 国際ブランド基準レート×使った外貨額×海外事務手数料(%)

海外事務手数料はカードによりますが、主に1.6%〜2.2%くらいです。レートの良さや事務手数料を考えてもクレジットカードの方がお得だと言えるでしょう。 - キャッシュフローがわかりにくい:現金だとレシートと照らし合わせたりメモをしておかないと、何にお金を使ったのかわからなくなる時があります。クレジットカードの支払いをメインにしておけば、旅行先で使ったお金のキャッシュフローが一目でわかります。

以上の理由からもクレジットカードを使用する方が旅行をする上でメリットが多いと言えるでしょう。

私は毎月何カ国かへフライトで行っていましたが、ここ数年は両替はほとんどしたことがありませんでした。現金を使ったのはチップやコンビニでの低額の買い物、Uberが使えない場合のタクシー、現金ONLYの飲食店やローカルマーケット(市場)くらいです。

【元CAが教える】オススメクレジットカード4選

航空会社3社でフライトをし、日系航空会社では出向で空港サービスも経験し、仕事とプライベート問わず数々のホテルに滞在した私が、これは使える!と思ったクレジットカードを女子一人旅の皆様に年会費と特典のバランスを考えてピックアップしたものを教えます。

ANA アメリカンエキスプレスカード

アメックスの中で最安値の年会費でありながら、コスパ抜群のクレジットカード。初めてマイルを貯め始める方、国内旅行の多い方にオススメ。

入会キャンペーン中だと最大18000マイル獲得可能で、マイルを貯めるモチベーションもUPします。

空港ラウンジ特典は基本的にゴールドカード以上の特典ですが、こちらのカードだと国内空港とハワイのラウンジを使用できるのも特徴です。

ANAアメックスポイントをマイルに交換するにはマイル移行コースに加入が必要(年会費6,600円(税込)ですが、移行してしまえばマイルの有効期限が無期限になりますし、移行コースの分を足しても他のアメックスカードよりも安いです。

- 国際ブランド:American Express

- 年会費(税込):7,700円

- マイル還元率:1.0%

- 搭乗ボーナスマイル:25%

- 入会・継続マイル:1000マイル

- 付帯旅行保険:海外は最大3,000万円/国内は最大2,000万円

- 空港ラウンジ:国内ラウンジとハワイのダニエル・K・イノウエ国際空港のラウンジ

ANA アメリカンエキスプレスゴールド

ANAアメックスの上位カード。旅行の頻度が高い方にオススメ。ANAマイルも貯まりやすく、付帯保険も海外だと最大1億円、その他スーツケース1個まで無料配送などの優良サービスが付帯しています。特徴としては、プライオリティパス付帯で年間2回まで無料で国際空港で空港ラウンジが使えます。また最大のメリットとして、入会すると最大68,000マイルもらえるキャンペーンも行っています。プレゼントマイルは直近3ヶ月の使用金額に応じるので、少し大きな買い物をする予定の方にもオススメです。ちなみに日本からハワイまでのエコノミー往復特典航空券(レギュラーシーズン)に必要なANAマイルは40,000マイルです。(2024年現在)

年会費は34,100円と高く感じますが、付帯のサービスを考えれば決して高い金額ではありません。

- 国際ブランド:American Express

- 年会費(税込):34,100円

- マイル還元率:1.0%

- 搭乗ボーナスマイル:25%

- 入会・継続マイル:2,000マイル

- 付帯旅行保険:海外は最大1億円/国内は5,000万円

- 空港ラウンジ:国内主要空港ラウンジとハワイのダニエル・K・イノウエ国際空港のラウンジに加えて、プライオリティパス付帯で年間2回まで無料で国際空港で空港ラウンジが使用可能

JALカードーJALカード CLUB-Aゴールドカード

JALマイルを効率的に貯めたい方、国内線のラウンジを使いたい方にオススメのカードです。こちらのゴールドには通常のフライトマイル+25%のボーナスフライトマイルが付与されます。JAL普通カードのボーナスマイルは10%のため、年に数回飛行機に乗るのであれば、25%のボーナスマイルで多くのマイルを貯めることができます。電子マネーでもポイントが高還元される他、付帯保険も海外は最大1億円/国内は5,000万円と手厚いながら、年会費がゴールドで17,600円という金額なのでトータルで見てとてもバランスの良い使いやすいカードです。

- 国際ブランド:VISA 、Mastercard、JCB

- 年会費(税込):17,600円

- マイル還元率:1.0%

- 搭乗ボーナスマイル:25%

- 入会ボーナスマイル:5,000マイル

- 毎年初回搭乗マイル:2,000マイル

- 付帯旅行保険:海外は最大1億円/国内は5,000万円

- 空港ラウンジ:国内ラウンジとハワイのダニエル・K・イノウエ国際空港のラウンジ

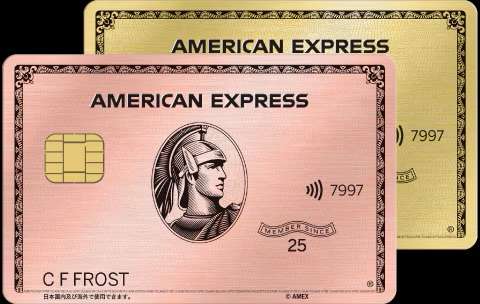

アメリカン・エクスプレス・ゴールドプリファーカード

最高レベルの付帯サービスでプラチナ並みの特典を持つゴールドカード。利用額100円に対して1ポイントのアメックスポイントが溜まり(還元率1.00%)、このポイントをホテルポイントや航空系マイルに移行することができます。

ポイントをマリオットやヒルトンなどのホテル系ポイントや、ANA・JALを始めとした様々な航空会社への航空系マイルへ移行できます。またポイント以外でも、年間200万円以上の利用で一流ホテルへのフリーステイギフト(無料宿泊券)やトラベルクレジット、ダイニング優待、スターバックスオンライン入金で20%キャッシュバックといったメリットも多数あります。

プラスチックでなくてメタル製といったところもその他のゴールドカードとは高級感が一線を画します。新色のローズゴールドも登場してビジュも最高です♡年会費39,600円が少し高めではありますが、ホテルやマイルなど好きなようにポイントを交換できるので、汎用性のあるカードで一番使いやすいかもしれません。

- 国際ブランド:American Express

- 年会費(税込):39,600円

- マイル還元率:0.33~1.5%

- ポイント還元率:1.0%

- 特徴:ANAへのマイル移行では、5,500円の手数料が必要ですが、その他の航空会社へは手数料無料

- 空港ラウンジ:プライオリティ・パスが年2回無料。カード会社の空港ラウンジが同伴者無料で使える

まとめ

以上が女子一人旅にオススメのクレジットカードでした。年会費の予算や決済金額、旅行する頻度などで自分に合ったクレジットカードを是非選んでくださいね。個人的には特典も大事ですが、やっぱり持ってて自分がテンションの上がるカードを持ちたいとは思います。

もし参考になりましたら幸いです。